Система плюс голова. Крок 2. Як вважається справедлива вартість. Метод дисконтування грошових потоків.

раніше в Кроці 1 я описав, як вибирати потенційну папір для інвестування. При цьому спирався я тільки на базові фінансові показники емітента.

Дані показники можуть брати участь в прогнозуванні справедливої вартості компанії, але за рахунок методу порівняльного аналізу, в рамках якого акції емітента порівнюються з галуззю бізнесу, в якій він знаходиться. Метод порівняльних аналогів я опишу в Кроці 3.

Отже, що ж таке метод дисконтування грошових потоків? Коротко його називають так - DCF (discounted cash flow). По-русски скорочено ДДП. ДДП - один з найпопулярніших і затребуваних методів фундаментального аналізу.

Мені здається, що більш правильно ДДП-модель називати фінансовим аналізом, адже в процесі своєї роботи аналітик проводить велику кількість часу за вивченням фінансової інформації підприємства.

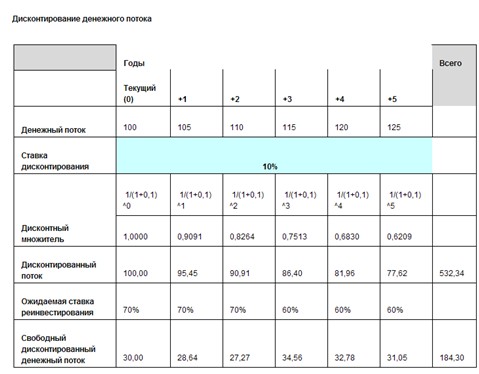

Саме поняття «дисконтування» коротко можна охарактеризувати так: гроші сьогодні дорожче, ніж через рік, два роки і т.д. Отже, метод дисконтування тобто приведення майбутньої вартості грошей до їх еквіваленту тут і зараз. Для приведення використовується певна процентна ставка - ставка дисконтування.

Виходить так, що інвестор купує частку в підприємстві в розрахунку на те, що його грошові потоки будуть збільшуватися з часом.

Роблячи ставку на ту чи іншу компанію, інвестор, перш за все, дивиться на динаміку дивідендів, роботу самого бізнесу, його фінансову стійкість. Тобто, інвестору важливо, що він купує. Динаміка курсу акцій останнім часом інвестора цікавить в останню чергу. Адже якщо бізнес стійкий і добре розвивається, то рано чи пізно ринок відновить недооцінений потенціал.

Вільний грошовий потік підприємства виходить, якщо з доходів відняти витрати і інвестиції. Це свого роду допущення для розрахунку.

Ще одна умовна величина - ставка дисконтування. Ставка дисконтування - це величина втрати споживчої вартості грошей. Зрозуміло, що зміна ставки дисконтування на невелику величину здатне істотно вплинути на кінцевий результат. Різні аналітичні відділи можуть розраховувати ставку дисконтування по-різному, але розбіжність у величині ставки зазвичай невелика.

Широко поширена практика дисконтування грошових потоків за ставкою WACC (Weighted Average Cost of Capital), середньозваженої вартості капіталу компанії.

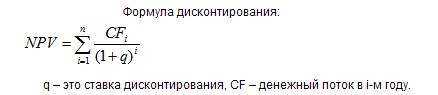

Далі наведена формула розрахунку ставки дисконтування:

WACC = (E * Ke + D * Kd * (1-t)) / (D + E), де:

Е - сума власного капіталу

D-довго компанії

Ke - вартість власного капіталу

Kd - вартість боргу

T - ставка податку на прибуток

Процедура виконання розрахунку по DCF-моделі виглядає так:

1) оцінюють грошовий потік - величини грошових надходжень і відповідні ризики за періодами;

2) встановлюють необхідну прибутковість грошового потоку з розрахунку ризику, з ним пов'язаного, і прибутковості, яку можна досягти при інших альтернативних вкладеннях, при цьому необхідна прибутковість може бути або постійною, або змінною протягом аналізованого проміжку часу;

3) грошовий потік дисконтують по необхідної прибутковості;

4) дисконтовані величини підсумовують для визначення вартості активу.

Для визначення справедливої вартості можуть оцінюватися різні типи грошового потоку, зупинимося на найбільш поширеному - FCFF:

- Усі грошові надходження мінус витрати (крім відсотків по кредиту), податки і чисті інвестиції. Це так званий грошовий потік фірми (free cash flow firm = FCFF). Він створюється активами фірми, які куплені як на власний капітал, так і на позикові кошти.

Для того щоб оцінити сьогоднішню вартість майбутніх потоків, потрібно обчислити, яким буде цей грошовий потік в кожному наступному році. Потрібний нам показник, що характеризує грошовий потік фірми, називається операційним прибутком, або EBIT (earnings before interest and taxes - прибуток до вирахування податків і відсотків).

Далі ми прибираємо податки - множимо EBIT на (1-t), де t - податкова ставка, і віднімаємо від того, що вийшло, чисті капіталовкладення. Чисті інвестиції - це капвкладення в основні засоби мінус амортизація і плюс збільшення оборотного капіталу. У реальному розрахунку можна використовувати не абсолютні значення, а ставку реінвестування - тобто, частку EBIT, яка витрачається на інвестиції.

Визначити цю величину можна, грунтуючись на історії або планах компанії. Тоді FCFF = EBIT * (1-ставка реінвестування).

Якщо у нас є міркування, яким буде EBIT і чисті капітальні вкладення, наприклад, протягом наступних десяти років, розрахунок їх поточної вартості стає зовсім нескладною справою:

Далі я приведу приклад значення DCF-моделі для акцій заводу «ДИОД», а поки що закінчимо теоретичну частину.

Отже, ми тепер можемо розрахувати, скільки коштують зараз можливі грошові потоки компанії за якийсь конкретний відрізок часу. Для того щоб оцінити, скільки зараз коштують грошові потоки, можна скористатися моделлю стабільного зростання. Ця модель передбачає, що компанія буде функціонувати нескінченно довго. Якщо грошові потоки будуть рости однаковими темпами, то заключна вартість визначається за формулою:

Заключна цінність = (грошові потоки року n + 1) / (вартість капіталу - темп стабільного зростання) = FCFFt + 1 / (WACC-g).

Отримавши заключну цінність, дісконтіруем її за формулою дисконтування:

Отримана сума дисконтованих потоків прогнозного періоду і дисконтованої заключній цінності і є цінністю всіх майбутніх потоків. Останній крок, який нам потрібно зробити - порахувати, скільки коштує власний капітал фірми, адже ми вважали доходи, що припадають і на власний і на позиковий капітал. З нашої оцінки віднімемо поточне значення боргу компанії:

Справедлива вартість компанії = цінність FCFF-борг.

Ну і якщо цінність для акціонерів розділити на загальну кількість випущених акцій - отримаємо якраз довгоочікувану справедливу вартість акції.

Далі я привожу викладку з аналітичного огляду по компанії «ДИОД», яка нещодавно провела IPO:

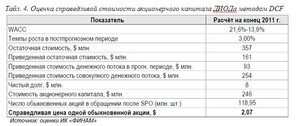

Оцінка справедливої вартості "Діод». Оцінка методом DCF.

Наші аналітики провели оцінку ВАТ «ДИОД» методом дисконтування грошових потоків.

Вартість об'єктів нерухомості, що належать компанії (будови на 72 сотках землі в центрі Москви в районі станції метро «Павелецька» з правом оренди до 2053 року, а також 5,8 га в Подільському), вони оцінювали окремо, орієнтуючись на експертні оцінки, і вважали, що вона може становити не менше 400 млн. руб. При оцінці «діод» використовувалися макроекономічні прогнози аналітичного відділу ІК "ФІНАМ".

Прогноз вільного грошового потоку. У 2009 р чистий грошовий потік компанії склав $ 10,8 млн. Наші аналітики вважали, що в 2010 році він складе $ 11,6 млн., А до кінця прогнозного періоду (в 2018 р) досягне $ 39,0 млн. Середній темп його зростання в 2010-2018 рр. буде перебувати, таким чином, в районі 17% (6,5% в 2018 р).

Розрахунок середньозваженої вартості капіталу «діод». Згідно з розрахунками наших фахівців, в 2009 р вартість власного капіталу компанії склала 22,3%, що відображає поточний рівень ризиків інвестування в акції компанії. Надалі, у міру дозрівання бізнесу компанії і зниження ризиків інвестування, буде відбуватися поступове здешевлення вартості її власного капіталу.

Аналітики вважають, що в 2018 році вона скоротиться до 15,5%. Відносно вартості позикових коштів фахівці сходяться на думці, що по тих же самих причин до кінця прогнозного періоду вона опуститься з поточних 22% до 11%, що в цілому відповідає прогнозної вартості кредитів для середніх за величиною підприємств. Таким чином, розрахована аналітиками нашої компанії середньозважена вартість капіталу буде прагнути в довгостроковій перспективі до 13,9% (при частці позикових коштів в 23%).

Розрахунок справедливої вартості акціонерного капіталу «діод». При розрахунку справедливої вартості «діод» в термінальному періоді фахівці виходили з того, що чистий грошовий потік в кінці прогнозного періоду складе $ 39,0 млн., А подальші темпи його зростання зафіксуються на рівні 3%. При заданих умовах близько двох третин чистої приведеної вартості компанії формується за рахунок термінальної вартості. Згідно з даними, справедлива вартість власного капіталу діодів на кінець 2011 р становить $ 246 млн.

ВИСНОВОК: Звичайні акції «діод» мають істотний потенціал зростання. Цитата аналітика: «За результатами проведеної нами оцінки, цільова ціна однієї звичайної акції" Діод "на кінець 2011 р склала $ 2,07, що має на увазі 106% -й потенціал зростання з рівня поточних котирувань. Ми присвоюємо паперів "Діод" рекомендацію "КУПУВАТИ" ».

Здається, що підрахувати модель дуже просто, але насправді - це довга й кропітка праця, який займає на одного емітента до двох місяців, в залежності від складності розрахунків та доступності необхідної інформації. Якщо ви інвестор і збираєтеся інвестувати в акції, використовуючи фундаментальний аналіз, думаю, не варто самостійно займатися такими складними підрахунками. Наприклад, в нашій компанії вас можуть підписати на постійну розсилку від нашого аналітичного відділу.

В рамках аналітичних оглядів всі необхідні цифри вже будуть підраховані, а на плечі інвестора ляже важкий тягар вибору ... Але я вважаю, що будь-який інвестор повинен хоча б поверхово знати про те, що це за модель, яка передбачає справедливу вартість акцій і на чому саме будується процес підрахунку. До зустрічі в Кроці три!