Облік транспортного засобу у лізингоодержувача - Audit-it.ru

- умови завдання

- Визначаємо вартість основного засобу і майна, що амортизується

- ПДВ при лізингових операціях

- ПДВ з первинного авансу

- Бухгалтерські записи лізингових операцій

- Податок на прибуток і тимчасові податкові різниці

- Транспортний податок

Автор: Бареєв Тимур Фаридович, кандидат економічних наук, асистент кафедри управління людськими ресурсами ФГАОУ ВО «Казанський (Приволзький) федеральний університет», аудитор, директор ТОВ « Декстре Аудит »

Стаття присвячена відображенню лізингових операцій, коли за умовами договору предмет лізингу враховується на балансі лізингоодержувача. Розглянуто питання оподаткування ПДВ, податком на прибуток і транспортним податком. На конкретному прикладі викладено порядок відображення лізингових операцій на рахунках бухгалтерського обліку.

Мабуть, багато хто знає, що являє собою лізинг і які види його існують, і мають загальні уявлення про те, як лізингові операції вплинуть на фінансове становище, податкові зобов'язання і фінансові результати компанії-лізингоодержувача. Однак, при необхідності відобразити лізингову операцію, в кожному конкретному випадку виникають складнощі і нюанси, пов'язані як з особливостями самої угоди, так і з особливостями компанії-лізингоодержувача. Далі ми розглянемо один з поширених, і тому актуальний випадок:

предмет лізингу - транспортний засіб;

транспортний засіб враховується на балансі лізингоодержувача;

компанія- лізингоодержувач використовує загальну систему оподаткування (Осно);

предмет лізингу використовується для виконання оподатковуваних ПДВ операцій;

після закінчення договору предмет лізингу переходить у власність лізингоодержувача;

державна реєстрація транспортного засобу в ГИБДД здійснюється на ім'я лізингоодержувача.

умови завдання

Для наочності і спрощення сприйняття інформації в подальших міркуваннях будемо використовувати умови наступного завдання:

вартість транспортного засобу, встановлена продавцем, становить 1 200 000 руб. (В тому числі ПДВ 183 051 руб.);

додаткових витрат на перевезення і доведення транспортного засобу до стану, придатного до експлуатації, немає;

термін амортизації для цілей податкового та бухгалтерського обліку однаковий і становить 60 місяців (3 амортизаційна група);

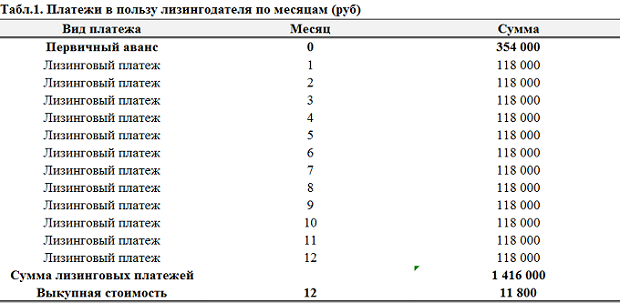

термін лізингу 12 місяців;

лізингоодержувач до отримання предмета лізингу сплачує первинний аванс в розмірі 354 000 руб. (В тому числі ПДВ 54 000 руб.);

лізингові платежі встановлені договором в розмірі 118 000 в місяць (в тому числі ПДВ 18 000 руб.);

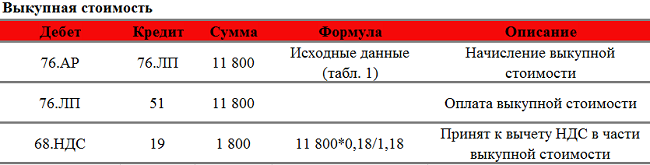

викупна вартість предмета лізингу становить 11 800 руб. (В тому числі ПДВ 1 800 руб.) І сплачується в кінці терміну дії договору лізингу.

Визначаємо вартість основного засобу і майна, що амортизується

Для визначення величини щомісячної амортизації для цілей бухгалтерського і податкового обліку необхідно визначитися з вартістю основного засобу для цілей бухгалтерського обліку та первісною вартістю майна, що амортизується для цілей податкового обліку.

Первісна вартість предмета лізингу для цілей бухгалтерського обліку формується відповідно до пунктів 7 і 8 Положення з бухгалтерського обліку «Облік основних засобів» (ПБУ 6/01), затвердженого Наказом Мінфіну РФ від 30.03.2001 № 26н. Первісна вартість згідно п.8 ПБО 6/01 формується з фактичних витрат на придбання майна, доставку, доведення до стану, придатного до експлуатації. Тому первісна вартість для цілей бухгалтерського обліку буде відповідати загальній сумі платежів, що підлягає сплаті лізингоодержувачем лізингодавцю.

Читайте також

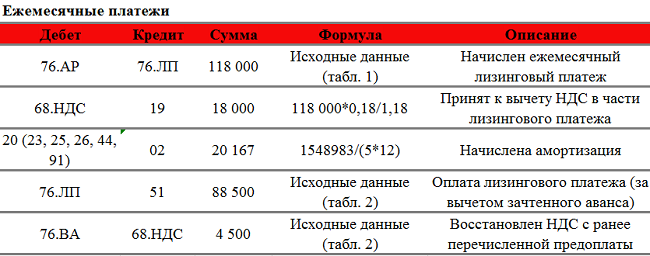

У нашому випадку первісна вартість транспортного засобу для цілей бухгалтерського обліку складе 1 210 000 руб. Зазначена величина відповідає сумі лізингових платежів за весь період і викупної вартості (1 427 800 руб.) За вирахуванням ПДВ (217 800 руб.). Відповідно, амортизація (БУ) складе 20 167 руб. в місяць (1 210 000 руб. / 60 міс.)

Первісною вартістю майна, що амортизується, що є предметом лізингу, для цілей розрахунку податку на прибуток визнається сума витрат лізингодавця на його придбання, спорудження, доставку, виготовлення і доведення до стану, в якому вона є придатною для використання, за винятком сум податків, що підлягають відрахуванню (абз. 3 п.1 ст.257 НК РФ). Тобто вартість транспортного засобу повинна відповідати сумі витрат лізингодавця на його придбання, якщо ці дані не відображені в умовах договору лізингу. Лізингоодержувач може попросити у лізингодавця надати інформацію, якої бракує. У нашому випадку вартість транспортного засобу становить 1 200 000 руб. (В тому числі ПДВ 183 051 руб.), Додаткових витрат немає, отже, первісна вартість майна, що амортизується, прийнятого на баланс лізингоодержувача, складе 1 016 949 руб. (1 200 000 руб. - 183 051 руб.). Відповідно, амортизація (НУ) складе 16 949 руб. в місяць (1 016 949 руб. / 60 міс.).

Коефіцієнт прискореної амортизації для майна 3 амортизаційної групи не застосовується (абз.2 пп.1 п.2 ст.259.3 НК РФ).

ПДВ при лізингових операціях

При отриманні предмета лізингу у лізингоодержувача не виникає жодних податкових наслідків щодо розрахунків з ПДВ, так як лізингодавець залишається власником майна, передаючи лізингоодержувачу лише право користування і володіння майном (п.1 ст.11 Федерального закону від 29.10.1998 N 164-ФЗ «Про фінансову оренду (лізингу)»).

До відрахування ПДВ можна приймати в міру сплати лізингових платежів на користь лізингодавця при наявності правильно оформленого рахунку-фактури.

ПДВ з первинного авансу

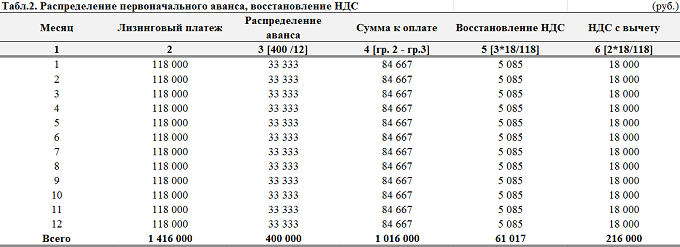

Порядок прийняття до відрахування ПДВ за лізинговими платежами, описаний вище, відноситься до випадку, коли немає авансового платежу. Якщо має місце первинний аванс, тоді лізингоодержувач має право на підставі рахунок-фактури прийняти ПДВ з авансу до відрахування. У нашому випадку можна прийняти до відрахування ПДВ в розмірі 54 000 руб. (354 000 руб. * 18/118). Порядок заліку авансу узгоджується в договорі. Припустимо, що початковий аванс зачитується в лізинговий платіж рівномірно протягом 12 місяців як це показано в табл.2 «Розподіл початкового авансу, відновлення ПДВ»:

Якщо ПДВ з початкового авансу прийнятий до відрахування, тоді у міру його заліку в рахунок поточних лізингових платежів, компанія-лізингоотримувач зобов'язана відновлювати ПДВ з суми зарахований авансу. Однак прийняття ПДВ з авансів до відрахування - право, а не обов'язок платника податків, тому, щоб не робити щомісяця бухгалтерські записи по відновленню ПДВ, лізингоодержувач може не приймати до відрахування ПДВ з первинного авансу.

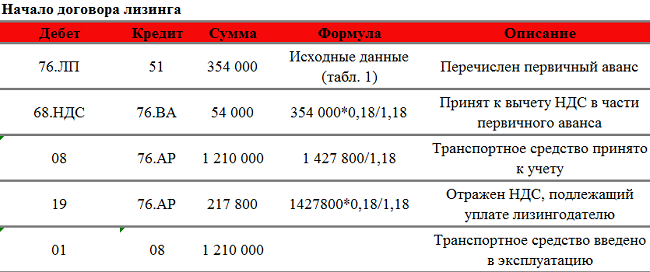

Бухгалтерські записи лізингових операцій

Уявімо все вищеописане у вигляді бухгалтерських записів.

Примітка:

68-ПДВ: Розрахунки по ПДВ;

68-пр: Розрахунки з податку на прибуток;

76-ар: Орендні зобов'язання;

76-лп: Заборгованість за лізинговими платежами (аванси, щомісячні лізингові платежі, викупна вартість).

Податок на прибуток і тимчасові податкові різниці

Згідно абз.2 пп.10 п.1. ст.264 НК РФ у разі якщо майно, одержане за договором лізингу, враховується у лізингоодержувача, витратами лізингоодержувача визнаються лізингові платежі за вирахуванням суми амортизації.

Лізинговий платіж без урахування ПДВ становить 100 000 руб., Після вирахування амортизації 16 949 руб., Отримуємо суму 83 051 руб., Яку приймаємо для цілей оподаткування як інших витрат, пов'язаних з виробництвом і реалізацією.

Говорячи про податок на прибуток, не можна не згадати про виникаючі податкові різниці, так як бухгалтер зобов'язаний правильно відобразити виникають постійні і тимчасові податкові різниці. Згідно абз.2 п.3 Положення з бухгалтерського обліку «Облік розрахунків з податку на прибуток організації» (ПБУ 18/02), затвердженого Наказом Мінфіну РФ від 19.11. 2002 № 114н, в аналітичному обліку тимчасові різниці враховуються диференційовано за видами активів і зобов'язань, в оцінці яких виникла тимчасова різниця. У нашому випадку можна виділити наступні види виникаючих активів і зобов'язань:

1) різниця у вартості активу (транспортного засобу) для цілей податкового та бухгалтерського обліку;

2) різниця в велич витрат для цілей бухгалтерського і податкового обліку за лізинговими платежами.

Різниця вартості транспортного засобу не є тимчасовою різницею, так як щомісяця утворюється різниця в частині амортизації цього майна в розмірі 3 218 руб. формує бухгалтерський фінансовий результат звітного періоду, але не враховується при визначенні податкової бази по податку на прибуток ні звітного, ні наступних періодів (абз.2 п.4 ПБО 18/02).

Різниця в велич витрат для цілей бухгалтерського і податкового обліку за лізинговими платежами також не відноситься до тимчасової, так як враховується при визначенні податкової бази по податку на прибуток звітного періоду, але не визнається для цілей бухгалтерського обліку доходами та витратами ні звітного, ні наступних звітних періодів (абз.3 п.4 ПБО 18/02).

Таким чином, в нашому випадку утворюються тільки постійні податкові різниці (ПНА, ПНО).

Транспортний податок

У загальному випадку згідно з ч. 1 ст. 357 НК РФ платниками податків транспортного податку визнаються особи, на яких відповідно до законодавства РФ зареєстровані транспортні засоби, визнані об'єктом оподаткування на підставі ст. 358 НК РФ. Об'єктом оподаткування згідно п. 1 ст. 358 НК РФ зізнаються транспортні засоби, зареєстровані в установленому порядку відповідно до законодавства РФ. Таким чином, обов'язок по сплаті транспортного податку ставиться в залежність від факту реєстрації транспортного засобу.

Особа, на яке буде зареєстровано транспортний засіб (на лізингоодержувача або лізингодавця), обмовляється, як правило, в договорі лізингу. У нашому випадку - це лізингоодержувач, тому він буде виступати платником транспортного податку. Розрахунок і порядок сплати такої ж, як для власних транспортних засобів.